Was ist Factoring und wie funktioniert es?

Factoring ist eine Finanzierungsmethode, bei der Unternehmen ihre offenen Rechnungen an einen Factoring-Anbieter verkaufen, um sofortige Liquidität zu erhalten. Gerade für Selbstständige kann diese Lösung ideal sein, um lange Zahlungsziele zu überbrücken und finanzielle Engpässe zu vermeiden.

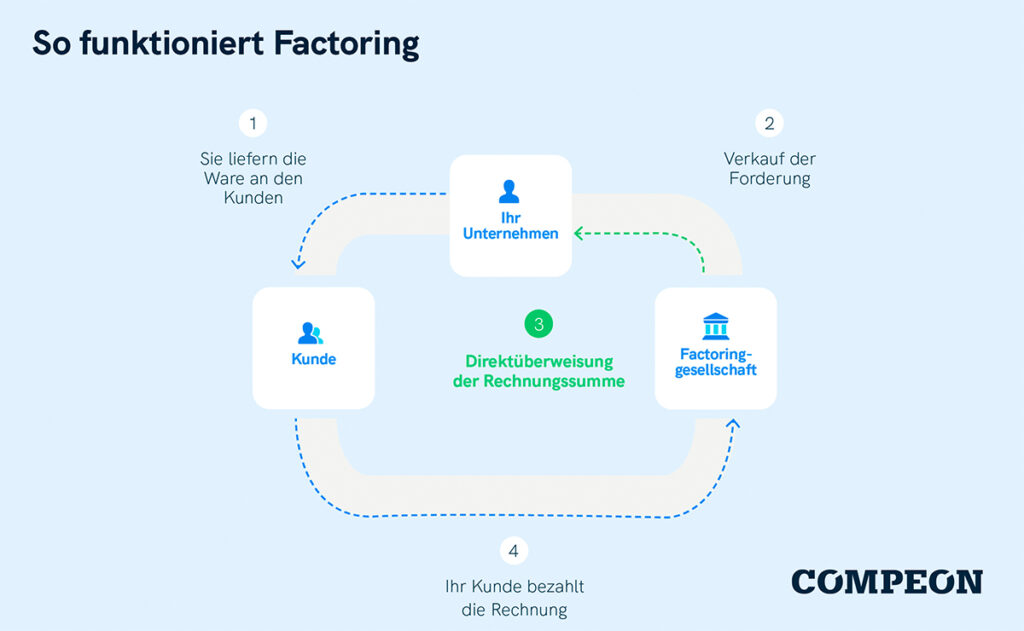

Der Ablauf ist einfach:

- Rechnungsstellung: Sie erstellen eine Rechnung für Ihre Kunden.

- Verkauf der Rechnung: Der Factoring-Dienstleister kauft die Forderung ab und zahlt Ihnen sofort bis zu 90 % der Rechnungssumme aus.

- Kundenzahlung: Ihr Kunde zahlt den offenen Betrag direkt an den Factoring-Anbieter.

- Restzahlung: Nach Abzug der Factoring-Gebühren erhalten Sie den verbleibenden Betrag.

Vorteile von Factoring für Selbstständige

- Sofortige Liquidität – Keine langen Wartezeiten auf Kundenzahlungen

- Schutz vor Zahlungsausfällen – Das Risiko wird auf den Factoring-Anbieter übertragen

- Bessere Planbarkeit – Stetiger Cashflow zur Deckung laufender Kosten

- Keine Verschuldung – Da es sich nicht um einen Kredit handelt, bleibt Ihre Bonität unangetastet

- Entlastung der Buchhaltung – Das Mahnwesen kann an den Factoring-Anbieter ausgelagert werden

Wer kann Factoring nutzen?

Factoring eignet sich besonders für:

- Selbstständige mit regelmäßigem Rechnungsausgang

- Freiberufler in Dienstleistungsbranchen wie IT, Beratung oder Handwerk

- Unternehmen mit langen Zahlungszielen (z. B. 30-90 Tage)

- Selbstständige, die Wachstum finanzieren wollen, ohne einen Kredit aufzunehmen

Welche Factoring-Modelle gibt es?

Es gibt verschiedene Arten von Factoring, die sich je nach Geschäftsmodell und Bedürfnissen unterscheiden:

- Echtes Factoring (mit Ausfallschutz): Der Factoring-Anbieter übernimmt das volle Zahlungsausfallrisiko.

- Unechtes Factoring: Sie bleiben im Risiko, falls Ihr Kunde nicht zahlt.

- Offenes Factoring: Ihr Kunde wird über den Verkauf der Rechnung informiert.

- Stilles Factoring: Der Kunde merkt nichts von der Factoring-Transaktion.

- Full-Service-Factoring: Zusätzlich zum Rechnungsankauf übernimmt der Anbieter auch Mahnwesen und Inkasso.

- Inhouse-Factoring: Sie behalten das Mahnwesen und übergeben nur den Forderungsverkauf.

Kosten und Gebühren beim Factoring

Die Factoring-Gebühren variieren je nach Anbieter und betragen in der Regel zwischen 0,5 % und 3 % der Rechnungssumme. Entscheidend für die Kosten sind:

- Die Bonität Ihrer Kunden

- Das gewählte Factoring-Modell

- Die Höhe und Häufigkeit der Rechnungsbeträge

Ist Factoring ohne SCHUFA möglich?

Ja, einige Factoring-Anbieter prüfen nur die Bonität Ihrer Kunden, nicht Ihre eigene. Damit kann Factoring auch für Selbstständige mit schlechter SCHUFA eine attraktive Finanzierungslösung sein.

Fazit: Mehr Liquidität und Sicherheit durch Factoring

Factoring bietet Selbstständigen eine flexible Alternative zum klassischen Bankkredit. Es sorgt für sofortige Liquidität, schützt vor Zahlungsausfällen und verbessert die Finanzplanung. Besonders in Branchen mit langen Zahlungszielen kann Factoring den finanziellen Spielraum deutlich erweitern.

Jetzt Factoring-Anbieter vergleichen und sofortigen Cashflow sichern!

Das Factoring ist als Finanzdienstleistung eine weitere Finanzierungsquelle vor allem für mittelständische Unternehmen & Selbstständige. Rechnungen/ Forderungen werden hierbei an einen Factor abgetreten, welcher dann die komplette Abwicklung übernimmt.

Was sind die Vorteile?

- Rechnungsbegleichung innerhalb von 24 Stunden

- Schutz vor Forderungsausfällen.

- Einsparung im Betrieb/ Rechnungs- und Mahnversand.

- Erhöhte Liquidität, da Forderungen verkauft werden & Rechnungen nicht „offen“ bleiben.

- Alternative für eine Warenkreditversicherung.

>> Hier direkt 25 Factoring-Unternehmen miteinander vergleichen.

Factoring – Die besten Anbieter im Vergleich

| Kreditanbieter | Kreditsumme | Laufzeiten | Besonderheiten | Kreditanfrage |

|---|---|---|---|---|

| ||||

| ||||

| ||||

|

Was ist Factoring? Wie funktioniert es?

Factoring ist der Ankauf von Forderungen aus Warenlieferungen & Dienstleistungen, die Übernahme des Delkredererisikos (Zahlungsausfall) und die dazugehörigen Dienstleistungen. Für den Factoring-Kunden bietet Factoring die Möglichkeit, Forderungen an einen Factor zu verkaufen und damit die Möglichkeiten der Finanzierung, des Delkrederes und die Services zu nützen.

Und was sind die Vorteile des Factorings für kleine und mittlere Unternehmen?

Außenstände können über 30% der Bilanzsumme von kleinen und mittleren Unternehmen ausmachen. Durch gewährte Zahlungsfristen kann nicht auf das ausstehende Kapital zugegriffen werden. Es fehlt die sofortige Liquidität meist dann, wenn sie benötigt wird. Sobald ein Factor die Forderungen übernimmt, ist der Unternehmer vollständig gegen Zahlungsausfälle abgesichert, denn der Factor übernimmt das Delkredererisiko. Zudem kann die Unternehmung die Aufwände für den Rechnungs- und Mahnversand einsparen.

Factoring – Im Detail

Factoring ist eine Finanzierungsmethode, die insbesondere für Selbstständige und kleine Unternehmen interessant sein kann. Es handelt sich um eine Form des Forderungsverkaufs, bei dem ein Unternehmen offenen Forderungen an einen Factor verkauft, um schneller an Liquidität zu gelangen. Durch das Factoring können sie ihre offenen Forderungen verkaufen und so schnell Zugang zu Geld erhalten, ohne auf die Zahlung der Kunden warten zu müssen. Gerade für Selbstständige und kleine Unternehmen kann dies besonders hilfreich sein, da die Kreditvergabe momentan ohnehin erschwert ist.

Ein weiterer Vorteil von Factoring für Selbstständige ist, dass es ihnen eine bessere Finanzkontrolle ermöglicht. Da sie nicht mehr darauf warten müssen, dass ihre Kunden bezahlen, können sie ihre Finanzen besser planen und ihre Liquidität verbessern. Außerdem entlastet das Factoring sie von den administrativen Aufgaben, die mit dem Forderungsmanagement verbunden sind, da diese Aufgaben nun vom Factor übernommen werden.

Insgesamt ist Factoring eine praktikable Option für Selbstständige und kleine Unternehmen (KMU), die schnell Zugang zu Liquidität benötigen.

Welche Vorteile bietet das Factoring:

- Verbesserung bei der eigenen Liquidität! Das Factoring bietet die Möglichkeit Forderungen in Cash umzuwandeln und kann dadurch die Unternehmensliquidität verbessern. Durch den Verkauf der Forderungen an den Factor erhalten die Unternehmen sofort Geld und müssen nicht auf die Zahlungen der Kunden warten.

- Der Cashflows wird verbessert! Factoring verbessert den Cashflow des Unternehmens, da es keine Verzögerungen bei Kundenzahlungen mehr gibt.

- Geschützt vor Forderungsausfällen. Factoring bietet Unternehmen einen Schutz vor Forderungsausfällen. Der Factor übernimmt für ihn das Risiko und stellt damit ein zusätzliches Sicherheitsnetz für ihr Unternehmen.

- Zeit ist Geld! Durch Factoring können Unternehmen Zeit und Geld sparen, da die Verwaltung von Forderungen und die Überwachung von Zahlungen ihnen vom Factor abgenommen wird.

Gibt es auch Nachteile?

- Eine der größten Nachteile des Factorings stellt die Kostenseite. Factoring-Unternehmen erheben in der Regel Gebühren für ihre Dienstleistungen und verlangen zusätzlich einen Abschlag auf den Wert der Forderungen.

- Nicht alle Forderungen werden übernommen. Die Factoring-Unternehmen haben oft Einschränkungen hinsichtlich der Art der Forderungen, welche sie bereit sind zu akzeptieren.

- Klären Sie im Vorfeld ihre Kunden auf! Durch den Einsatz eines Factors kann die Beziehung zwischen dem Unternehmen und seinen Kunden auch beeinträchtigt werden. Kunden könnten den Eindruck gewinnen, dass das Unternehmen in finanziellen Schwierigkeiten steckt. Klären Sie den Sachverhalt im Vorfeld.

Eine sehr gute Übersicht fürs Factoring. 🙂

Das Factoring gilt im übrigen nicht nur für Selbstständige, sondern auch direkt für größere Unternehmen. Kam vielleicht nicht ganz so gut rüber.

Danke für die Aufklärung. Eine Unterteilung in Factoring für Selbstständige und Factoring für Unternehmer wäre für die Zukunft vielleicht ratsam.

Endlich mal eine gute Übersicht zum Factoring! Ich habe bei FinCompare und Iwoca online angefragt. Von beiden ein gutes Angebot erhalten. Innerhalb eines Tages! So soll das sein 🙂

So ist es! Factoring für Selbstständige ist im Internet fast noch ein Fremdwort, aber es wird langsam. Ich habe auch bei beiden angefragt. FC hatte das bessere Angebot.

In Deutschland braucht man irgendwie immer etwas länger… 😀

Danke, genau das habe ich gesucht!

Danke. Iwoca hatte sogar ein faires Angebot in Corona-Zeiten. Sonst wurde ich fast überall abgelehnt.

Ich hatte Glück bei FinCompare. Direkt sogar 2 Angebote erhalten.

Ich wusste gar nicht das es sowas gibt. Svea nutze ich nun seit 6 Monaten und bin zufrieden.